Une offre claire

PETITS PRIX ET SERVICES RÉDUITS

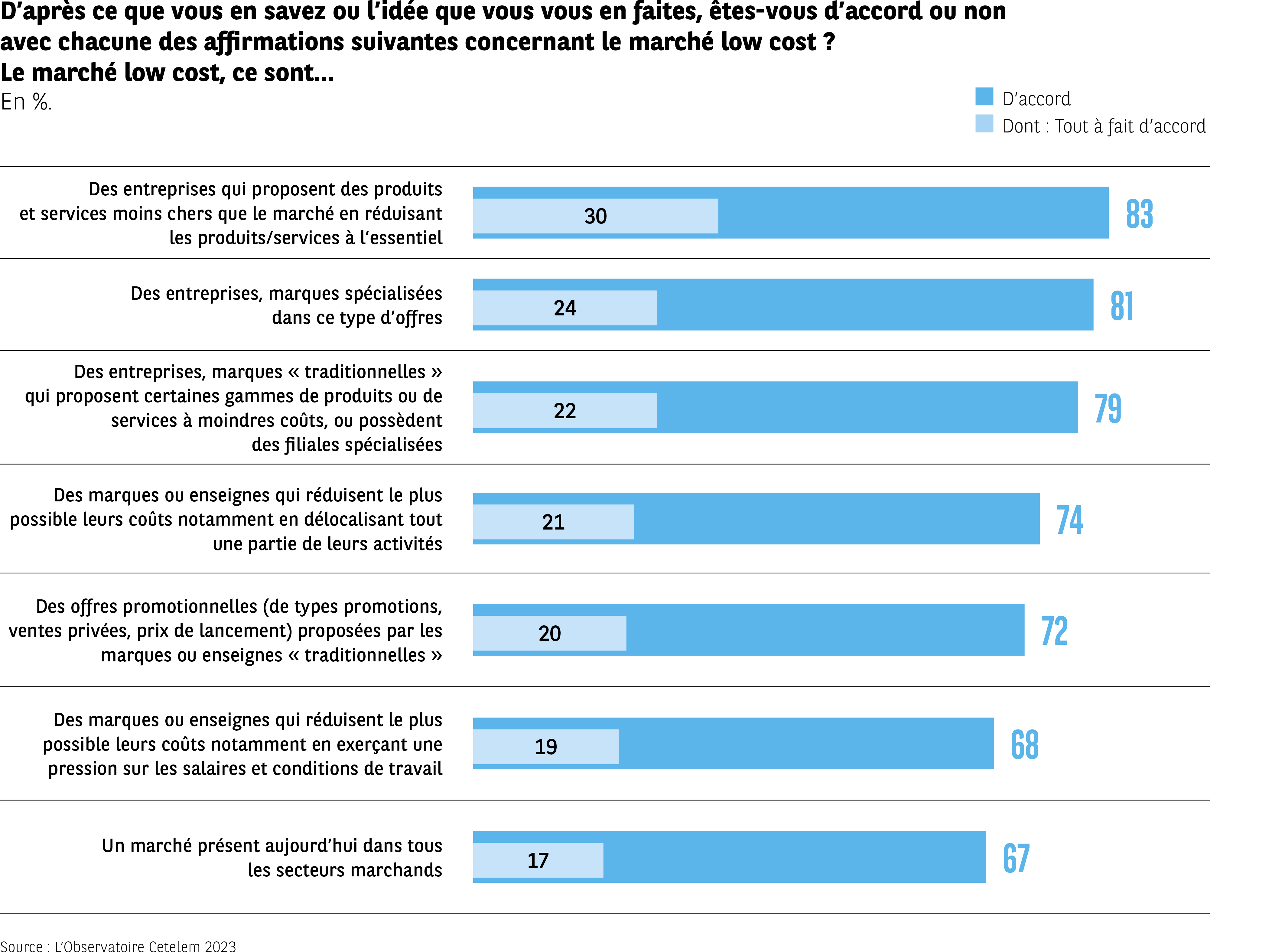

Portée par des marques spécifiques fortes et très présente dans trois secteurs, l’offre produits low cost est-elle pour autant bien perçue par les Européens ? Oui nous répondent-ils avec conviction. Pour un peu plus de 8 consommateurs sur 10, l’idée qu’ils se font dans sa globalité de cette offre met d’abord en évidence des entreprises misant sur les prix les plus bas possibles, associés à des services qui vont à l’essentiel. Somme toute précisément la définition « académique » du low cost. Ils sont presque tout aussi nombreux à associer offre low cost à des entreprises spécialisées dans ce domaine. Plus intéressant encore, un nombre équivalent d’Européens rapprochent l’offre low cost des marques « classiques » qui auraient fait le choix de développer des produits et des services spécifiques pour ce marché, voire à travers des filiales spécialisées (Fig. 12). Ce résultat laisse entrevoir non seulement un secteur réservé aux seuls « pure players », mais un secteur ouvert et en mouvement qui offrirait des opportunités à des marques qui n’en feraient pas originellement partie. En termes géographiques, on retrouve les mêmes pays méditerranéens pour être les plus affirmatifs sur ces questions.

Fig 12 – Accord avec des affirmations concernant le marché low cost

Télécharger cette infographie pour vos présentations L’infographie présente la part de répondants « d’accord » avec plusieurs descriptions du marché low cost. Chaque item comporte le pourcentage total d’accord et la part « tout à fait d’accord ».

Données par affirmation :

1. Produits moins chers car réduits à l’essentiel

Tout à fait d’accord : 30 %

Total d’accord : 83 %

2. Entreprises spécialisées dans ce type d’offres

Tout à fait d’accord : 24 %

Total d’accord : 81 %

3. Entreprises traditionnelles proposant des gammes à moindre coût

Tout à fait d’accord : 22 %

Total d’accord : 79 %

4. Réduction maximale des coûts via la délocalisation

Tout à fait d’accord : 21 %

Total d’accord : 74 %

5. Offres promotionnelles proposées par les enseignes traditionnelles

Tout à fait d’accord : 20 %

Total d’accord : 72 %

6. Réduction des coûts via la pression sur les salaires et conditions de travail

Tout à fait d’accord : 19 %

Total d’accord : 68 %

7. Marché présent dans tous les secteurs marchands

Tout à fait d’accord : 17 %

Total d’accord : 67 %

Les répondants associent majoritairement le low cost à la réduction des coûts, à la spécialisation de certaines entreprises et à la présence du modèle dans de nombreux secteurs.

Source : L’Observatoire Cetelem 2023

L’infographie présente la part de répondants « d’accord » avec plusieurs descriptions du marché low cost. Chaque item comporte le pourcentage total d’accord et la part « tout à fait d’accord ».

Données par affirmation :

1. Produits moins chers car réduits à l’essentiel

Tout à fait d’accord : 30 %

Total d’accord : 83 %

2. Entreprises spécialisées dans ce type d’offres

Tout à fait d’accord : 24 %

Total d’accord : 81 %

3. Entreprises traditionnelles proposant des gammes à moindre coût

Tout à fait d’accord : 22 %

Total d’accord : 79 %

4. Réduction maximale des coûts via la délocalisation

Tout à fait d’accord : 21 %

Total d’accord : 74 %

5. Offres promotionnelles proposées par les enseignes traditionnelles

Tout à fait d’accord : 20 %

Total d’accord : 72 %

6. Réduction des coûts via la pression sur les salaires et conditions de travail

Tout à fait d’accord : 19 %

Total d’accord : 68 %

7. Marché présent dans tous les secteurs marchands

Tout à fait d’accord : 17 %

Total d’accord : 67 %

Les répondants associent majoritairement le low cost à la réduction des coûts, à la spécialisation de certaines entreprises et à la présence du modèle dans de nombreux secteurs.

Source : L’Observatoire Cetelem 2023

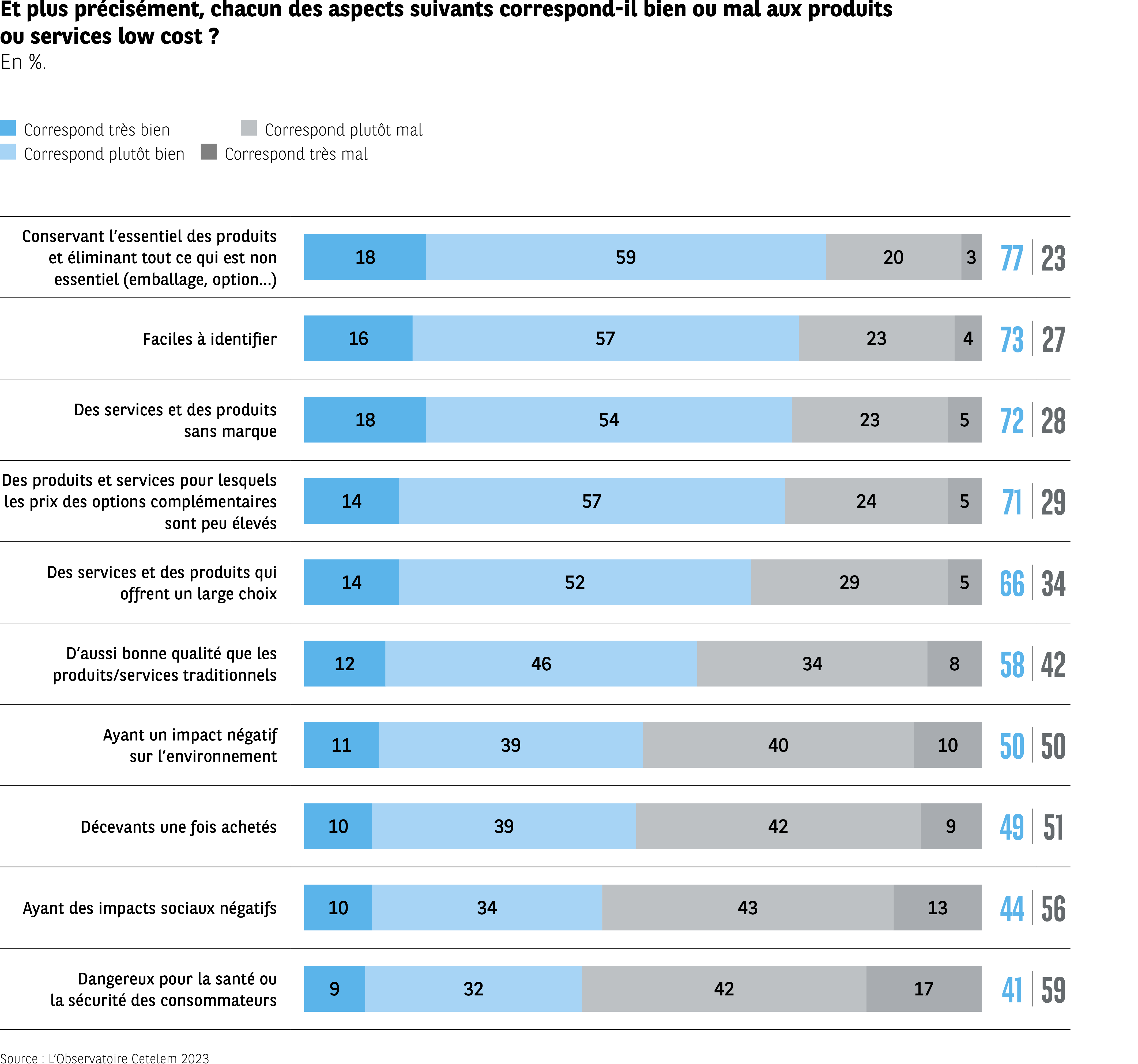

DES PRODUITS ET DES SERVICES BIEN IDENTIFIÉS

Pour qualifier plus en détails l’offre low cost, les Européens distinguent un quatuor de critères (Fig. 13). En premier lieu, ils sont à nouveau près de 8 sur 10 à déclarer que les produits low cost sont identifiables par l’absence de superflu : emballage, option, etc. Un jugement clair pour les Italiens et les Espagnols, les Slovaques et les Suédois étant les moins nombreux à pointer cette caractéristique. Dans des proportions presque égales, ils estiment que les produits low cost sont faciles à identifier, dépourvus de marque et aux options peu coûteuses quand elles existent (73%, 72% et 71%). Sur ces différents items, Espagnols et Italiens font part de leur forte conviction, rejoints ponctuellement par les Français et les Britanniques.

Fig 13 – Perception des caractéristiques associées au low cost

Télécharger cette infographie pour vos présentations L’infographie mesure, en pourcentage, dans quelle mesure dix caractéristiques « correspondent bien ou mal » aux produits ou services low cost. Quatre catégories sont représentées : « Correspond très bien », « Correspond plutôt bien », « Correspond plutôt mal », « Correspond très mal ».

Données par aspect :

1. Conservent l’essentiel des produits et éliminent le superflu (emballage, options)

Très bien : 18 %

Plutôt bien : 59 %

Plutôt mal : 20 %

Très mal : 3 %

Total bien : 77 % — Total mal : 23 %

2. Faciles à identifier

16 % / 57 % / 23 % / 4 %

Total bien : 73 % — Mal : 27 %

3. Produits et services sans marque

18 % / 54 % / 23 % / 5 %

Total bien : 72 % — Mal : 28 %

4. Produits dont les options complémentaires sont coûteuses

14 % / 57 % / 24 % / 5 %

Total bien : 71 % — Mal : 29 %

5. Produits et services offrant un large choix

14 % / 52 % / 29 % / 5 %

Total bien : 66 % — Mal : 34 %

6. Qualité équivalente aux produits traditionnels

12 % / 46 % / 34 % / 8 %

Total bien : 58 % — Mal : 42 %

7. Impact négatif sur l’environnement

11 % / 39 % / 40 % / 10 %

Total bien : 50 % — Mal : 50 %

8. Décevants une fois achetés

10 % / 39 % / 42 % / 9 %

Total bien : 49 % — Mal : 51 %

9. Impact social négatif

10 % / 34 % / 43 % / 13 %

Total bien : 44 % — Mal : 56 %

10. Dangereux pour la santé ou la sécurité

9 % / 32 % / 42 % / 17 %

Total bien : 41 % — Mal : 59 %

Les aspects liés à la simplicité et à l’absence de superflu sont perçus comme les mieux associés au low cost. Les dimensions négatives (impact social, santé, qualité) divisent davantage.

Source : L’Observatoire Cetelem 2023

L’infographie mesure, en pourcentage, dans quelle mesure dix caractéristiques « correspondent bien ou mal » aux produits ou services low cost. Quatre catégories sont représentées : « Correspond très bien », « Correspond plutôt bien », « Correspond plutôt mal », « Correspond très mal ».

Données par aspect :

1. Conservent l’essentiel des produits et éliminent le superflu (emballage, options)

Très bien : 18 %

Plutôt bien : 59 %

Plutôt mal : 20 %

Très mal : 3 %

Total bien : 77 % — Total mal : 23 %

2. Faciles à identifier

16 % / 57 % / 23 % / 4 %

Total bien : 73 % — Mal : 27 %

3. Produits et services sans marque

18 % / 54 % / 23 % / 5 %

Total bien : 72 % — Mal : 28 %

4. Produits dont les options complémentaires sont coûteuses

14 % / 57 % / 24 % / 5 %

Total bien : 71 % — Mal : 29 %

5. Produits et services offrant un large choix

14 % / 52 % / 29 % / 5 %

Total bien : 66 % — Mal : 34 %

6. Qualité équivalente aux produits traditionnels

12 % / 46 % / 34 % / 8 %

Total bien : 58 % — Mal : 42 %

7. Impact négatif sur l’environnement

11 % / 39 % / 40 % / 10 %

Total bien : 50 % — Mal : 50 %

8. Décevants une fois achetés

10 % / 39 % / 42 % / 9 %

Total bien : 49 % — Mal : 51 %

9. Impact social négatif

10 % / 34 % / 43 % / 13 %

Total bien : 44 % — Mal : 56 %

10. Dangereux pour la santé ou la sécurité

9 % / 32 % / 42 % / 17 %

Total bien : 41 % — Mal : 59 %

Les aspects liés à la simplicité et à l’absence de superflu sont perçus comme les mieux associés au low cost. Les dimensions négatives (impact social, santé, qualité) divisent davantage.

Source : L’Observatoire Cetelem 2023

Certains critères « qualitatifs » engendrent des réactions mitigées dans les pays européens aux économies les plus développées. Ainsi, plus d’1 Allemand, Français ou Britannique sur 2 estime que les produits low cost ont un impact négatif sur l’environnement ou sont décevants une fois achetés. Allemands et Français se rejoignent aussi pour pointer majoritairement l’impact social négatif des produits low cost.

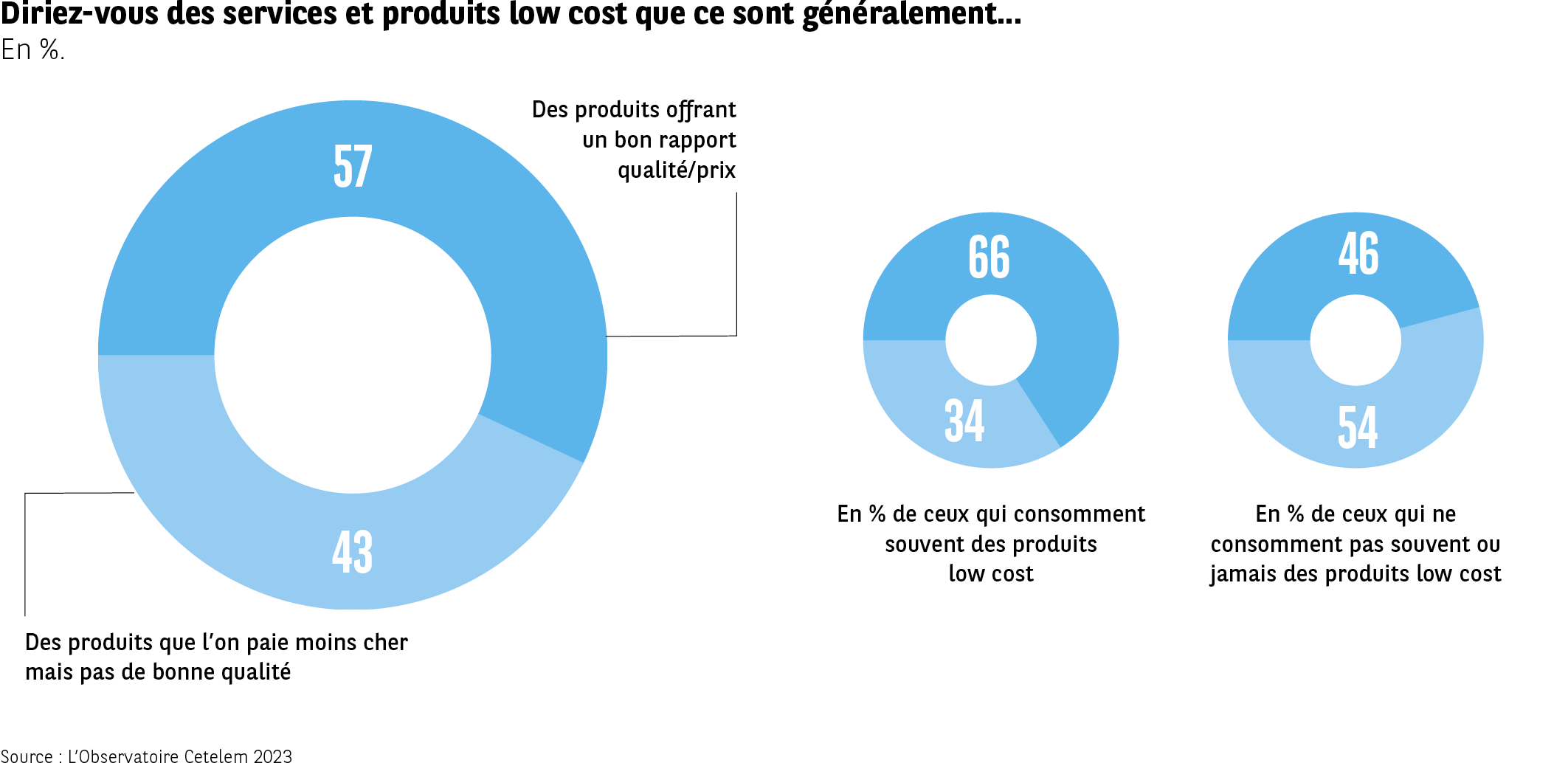

UN RAPPORT QUALITÉ/PRIX RAISONNABLE

Globalement, la dimension qualitative des produits low cost divise partiellement les Européens. 57 % trouvent qu’ils offrent un bon rapport qualité/prix (Fig. 14).

Ce point de vue est très largement majoritaire, et même très fortement exprimé en Hongrie, au Portugal et en Slovaquie. Il est seulement minoritaire en Belgique et en Bulgarie. Les acheteurs réguliers de low cost témoignent plus largement de ce bon rapport qualité/prix (66%).

Fig 14 – Perception générale de la qualité des produits low cost

Télécharger cette infographie pour vos présentations L’infographie présente trois graphiques en anneau. Ils comparent la perception de la qualité des produits low cost selon que les répondants en consomment souvent ou rarement/jamais.

Graphique 1 — Ensemble de la population

Bon rapport qualité/prix : 57 %

Mauvaise qualité : 43 %

Graphique 2 — Consommateurs fréquents de low cost

Bon rapport qualité/prix : 66 %

Mauvaise qualité : 34 %

Graphique 3 — Consommateurs peu fréquents ou non consommateurs

Bon rapport qualité/prix : 46 %

Mauvaise qualité : 54 %

La perception de la qualité varie fortement selon l’intensité d’usage : les consommateurs fréquents sont nettement plus positifs que les non-consommateurs.

Source : L’Observatoire Cetelem 2023

L’infographie présente trois graphiques en anneau. Ils comparent la perception de la qualité des produits low cost selon que les répondants en consomment souvent ou rarement/jamais.

Graphique 1 — Ensemble de la population

Bon rapport qualité/prix : 57 %

Mauvaise qualité : 43 %

Graphique 2 — Consommateurs fréquents de low cost

Bon rapport qualité/prix : 66 %

Mauvaise qualité : 34 %

Graphique 3 — Consommateurs peu fréquents ou non consommateurs

Bon rapport qualité/prix : 46 %

Mauvaise qualité : 54 %

La perception de la qualité varie fortement selon l’intensité d’usage : les consommateurs fréquents sont nettement plus positifs que les non-consommateurs.

Source : L’Observatoire Cetelem 2023

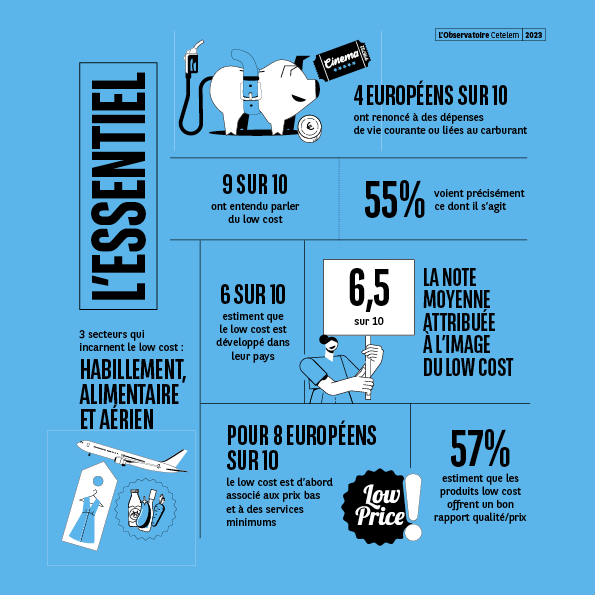

L’essentiel

Contexte : L’infographie synthétise plusieurs données issues de l’Observatoire Cetelem 2023 concernant la perception, la connaissance et l’image du low cost chez les Européens.

Éléments visuels clés :

Mise en page en blocs contenant chacun un indicateur chiffré accompagné d'un court texte explicatif.

Les illustrations (animaux, personnages, icônes) sont décoratives et ne portent pas d'information utile.

Données transcrites :

4 Européens sur 10 ont renoncé à des dépenses de vie courante ou liées au carburant.

9 sur 10 ont entendu parler du low cost.

55 % déclarent voir précisément de quoi il s’agit.

3 secteurs incarnent le low cost : habillement, alimentaire, aérien.

6 sur 10 estiment que le low cost est développé dans leur pays.

Note moyenne attribuée à l’image du low cost : 6,5 sur 10.

Pour 8 Européens sur 10, le low cost est associé d’abord aux prix bas et à des services minimums.

57 % estiment que les produits low cost offrent un bon rapport qualité/prix.

Enseignement principal : Les notions de connaissance, d’association aux prix bas et d’appréciation globale du low cost apparaissent majoritairement positives, avec une note d’image située dans la moyenne supérieure.

Source : L’Observatoire Cetelem 2023.

Contexte : L’infographie synthétise plusieurs données issues de l’Observatoire Cetelem 2023 concernant la perception, la connaissance et l’image du low cost chez les Européens.

Éléments visuels clés :

Mise en page en blocs contenant chacun un indicateur chiffré accompagné d'un court texte explicatif.

Les illustrations (animaux, personnages, icônes) sont décoratives et ne portent pas d'information utile.

Données transcrites :

4 Européens sur 10 ont renoncé à des dépenses de vie courante ou liées au carburant.

9 sur 10 ont entendu parler du low cost.

55 % déclarent voir précisément de quoi il s’agit.

3 secteurs incarnent le low cost : habillement, alimentaire, aérien.

6 sur 10 estiment que le low cost est développé dans leur pays.

Note moyenne attribuée à l’image du low cost : 6,5 sur 10.

Pour 8 Européens sur 10, le low cost est associé d’abord aux prix bas et à des services minimums.

57 % estiment que les produits low cost offrent un bon rapport qualité/prix.

Enseignement principal : Les notions de connaissance, d’association aux prix bas et d’appréciation globale du low cost apparaissent majoritairement positives, avec une note d’image située dans la moyenne supérieure.

Source : L’Observatoire Cetelem 2023.